Los fondos indexados o fondos índice, son vehículos de inversión que replican el comportamiento de un determinado índice (también conocidos como índice de referencia o benchmark). Es decir, en el caso de que el IBEX 35 subiera, el valor del índice también lo haría a su vez, al igual que caería si bajara el índice.

Este modelo de inversión, de manera general, replica dos tipos de índice:

- Índice bursátil, como puede ser el S&P 500, el NIKKEI 225 o el IBEX 35

- Índice de renta fija, como por ejemplo el Bloomberg Barclays Global Aggregate Float Adjusted Bond

¿Cómo se construye una cartera con fondos indexados?

A la hora de construir una cartera con fondos indexados, el gestor se encargará de seleccionar los activos en la misma proporción que componen el índice de referencia. Y una vez construida la cartera, debe realizar el seguimiento adecuado del fondo índice, llevando a cabo de manera puntual decisiones de compra y venta de activos para que dicha cartera imite en todo momento el comportamiento del índice de referencia.

Bajo este marco, el papel del gestor, a diferencia de la gestión activa, se limita a replicar el índice en vez de “batirlo”. Es decir, la inversión no depende directamente de las decisiones tomadas por un gestor humano, sino del comportamiento del mercado. De esta forma se evitan altas comisiones al estar automatizado el proceso de gestión que se traduce en una mayor rentabilidad.

Por ello, los fondos indexados, se encuadra bajo la filosofía que engloba la gestión pasiva, en la que el gestor no esta seleccionando de manera activa y discrecional fondos de inversión que batan el mercado y generen rentabilidad por encima de los índices de referencia.

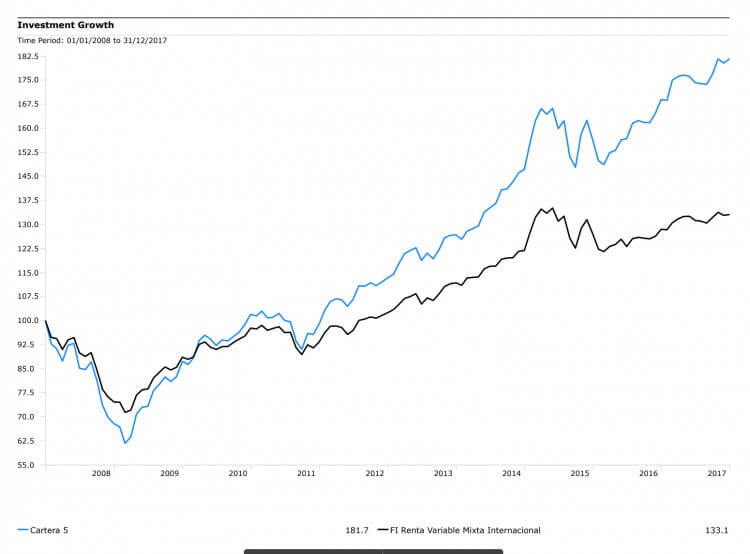

Rentabilidad Finizens Cartera de Inversión (Riesgo 5/5) vs benchmark

¿Y cuál es su origen?

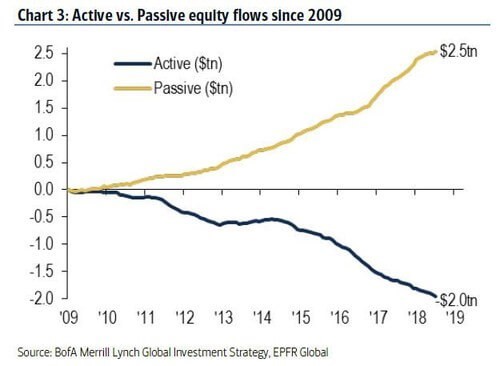

A raíz de la crisis surgida en 2008, en EEUU empieza a desarrollarse de manera más exponencial las bondades de la inversión pasiva y de los fondos indexados, concepto ya acuñado años antes por John C. Bogle, fundador de Vanguard, y por figuras como Warren Buffet, uno de los pocos gestores con resultados consistentes en el largo plazo, el cual se posicionó como uno de los grandes defensores de esta filosofía que básicamente traslada los altos costes de la gestión tradicional a mayor rentabilidad para los inversores.

¿Cuáles son las ventajas de invertir en fondos indexados?

- Comisiones muy bajas. Al no requerir la intervención del gestor (y no tener que pagar altos salarios y otros gastos derivados como la comisión sobre éxito), las comisiones son significativamente más bajas, llegando a ser hasta un 85% inferiores a las de un banco o gestora tradicional

- Mayor rentabilidad y menor riesgo. Al estar invirtiendo en los distintos activos que componen un índice, las carteras están altamente diversificadas, y así se evita el error intrínsecamente relacionado con el factor humano del gestor

- Facilidad y comodidad. El inversor no tiene que estar continuamente pendiente de las subidas y bajadas de mercado, decidiendo en qué activo invertir y en cuál no. Un ejercicio tan fútil como inútil puesto que nadie sabe lo que va a pasar en el futuro

A través de este enlace puedes conocer la opinión de otros inversores sobre los fondos indexados y el Plan de Inversión Finizens.

¿En qué me tengo que fijar a la hora de elegir un fondo indexado?

Debes elegir aquellos instrumentos que presenten el mejor compromiso de calidad. Para ello, tienes que tener muy en cuenta los siguientes factores:

- Comisiones muy bajas para beneficiarte de una mayor rentabilidad

- Que la liquidez sea más elevada que otro fondos comparables, con el fin de aumentar la agilidad y eficiencia de los procesos de compraventa

- Asegurarse que la diversificación es muy alta para reducir el riesgo

- Que tenga un tracking error prácticamente cero para asegurar eficiencia en el seguimiento del índice de mercado correspondiente

¿Por qué es mejor invertir en gestión pasiva?

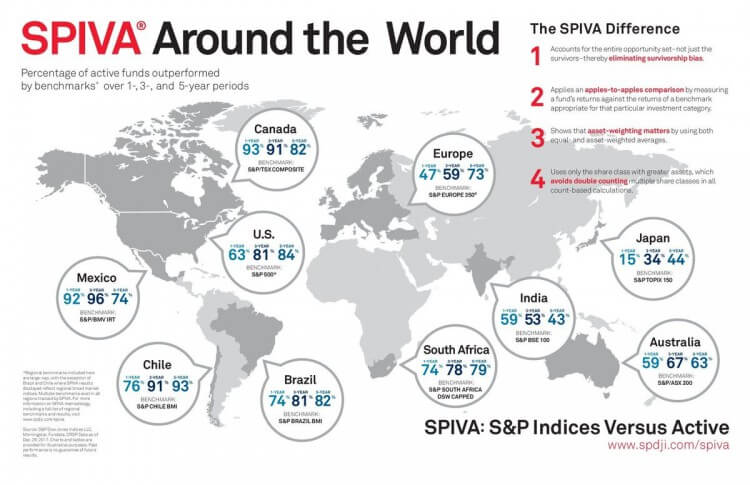

Está demostrado empíricamente que los fondos indexados generan de manera consistente mayor rentabilidad que la mayoría de fondos tradicionales, no solo gracias a los menores costes que conllevan sino a la incapacidad de muchos gestores de fondos de gestión activa de batir a los índices de forma consistente en el tiempo, tal como demuestra SPIVA.

Menos del 15% de los gestores activos baten a sus índices. Adivinar cuando estar o no en el mercado es un ejercicio inútil.