En Finizens realizamos un constante ejercicio de análisis con el objetivo de seguir evolucionando nuestro modelo de inversión, incrementando la eficiencia de nuestras carteras.

Ante un nuevo paradigma de mercado a nivel global y multitud de riesgos crecientes, hemos identificado una serie de mejoras en el asset allocation de todos nuestros productos indexados (Plan de Inversión/Premium, Plan de Pensiones y Plan de Ahorro/Niños) orientadas a aumentar la probabilidad de éxito de la inversión.

Inflación

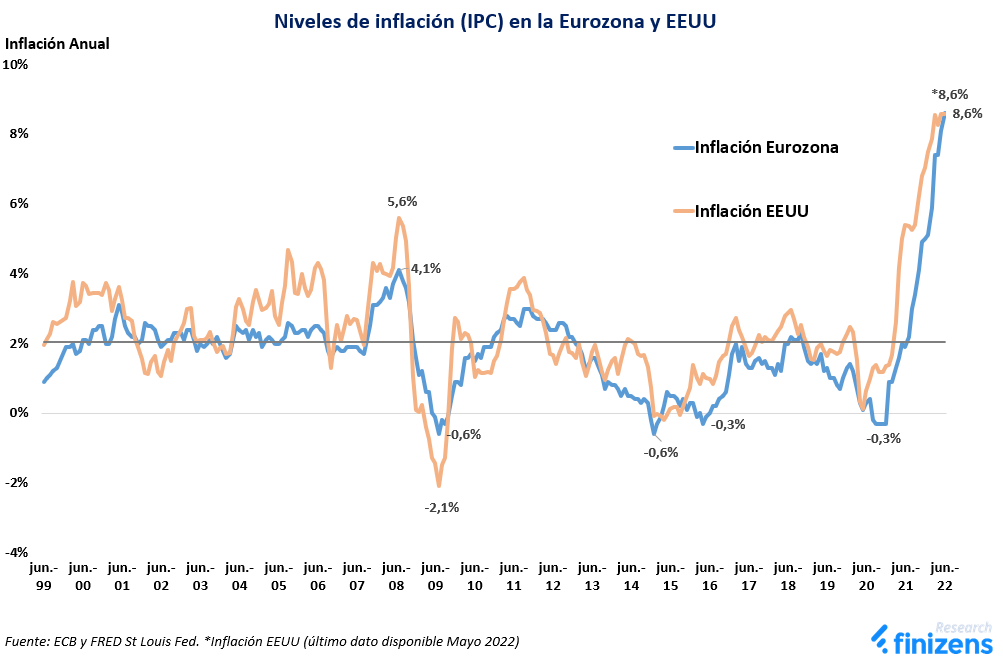

Sin duda, el año 2022 está siendo un año complejo y de gran incertidumbre global con un enemigo común, la inflación. Los elevados niveles de inflación que actualmente están experimentando, por ejemplo, tanto la economía europea (8,6%) como la americana (8,6%), atestiguan la dificultad del momento.

No hemos experimentado niveles de inflación tan elevados desde hace 4 décadas (década de los 80), contrastando con los benignos niveles de inflación experimentados en las dos últimas décadas (promedio en torno al 2% anual).

Flexibilización cuantitativa

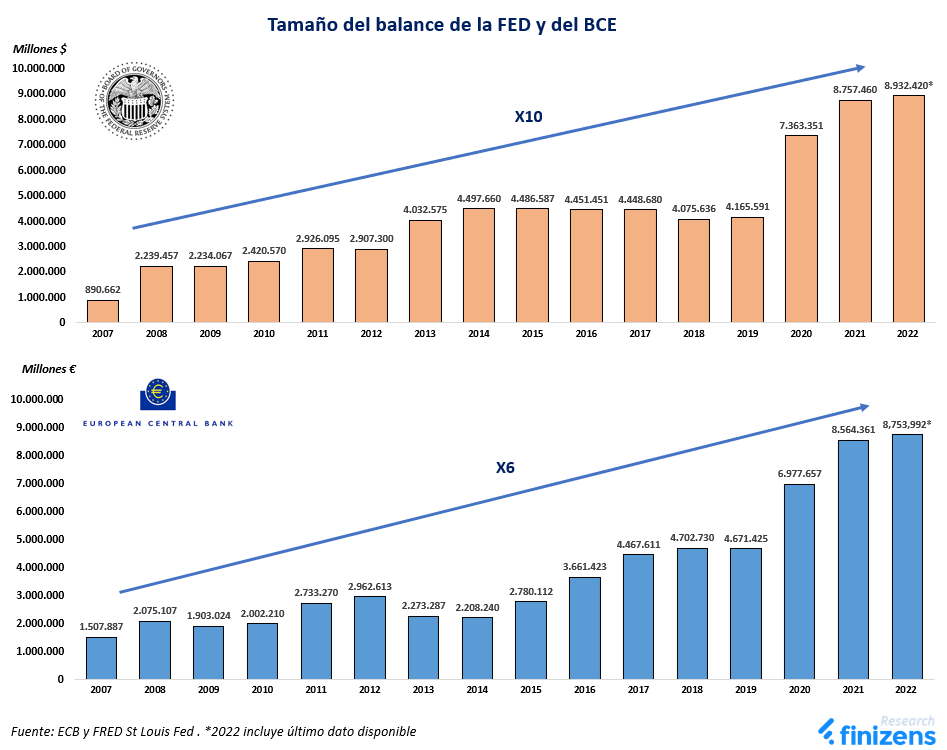

Recordemos que para estimular la economía como respuesta a la crisis financiera 2007/08, los Bancos Centrales empezaron a inyectar una enorme liquidez en el sistema, principalmente mediante la compra masiva de bonos (flexibilización cuantitativa o QE en inglés), compras que continuaron a lo largo de los años y alcanzaron su cenit durante la crisis sanitaria del COVID 2020/21.

El estímulo mediante compra de deuda global ha sido enorme y sin precedente histórico, pudiendo apreciarse la magnitud del mismo a través del gran crecimiento experimentado por el balance de la FED americana (x10) y del Banco Central Europeo (x6) respecto a su tamaño cuando comenzó la crisis financiera en el 2007.

Tipos de interés

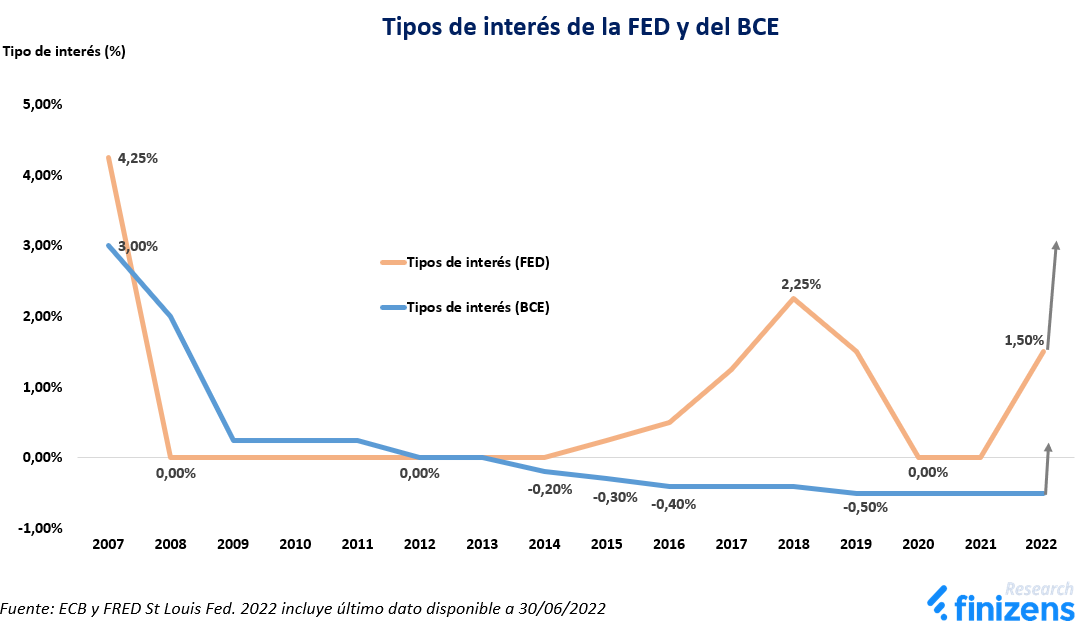

Adicionalmente, los Bancos Centrales fueron estimulando la economía bajando los tipos de interés a mínimos históricos. Sin embargo, debido a los elevados niveles de inflación actuales, han comenzado a revertir el estímulo. La FED americana ha subido los tipos de interés al 1,50% en junio desde el 0% en marzo de este año, siendo muy probable, tanto por las expectativas que descuentan los mercados como por el mensaje que la propia FED ha comunicado, que continúen subiendo tipos hasta que observen signos claros del abatimiento de la inflación. Por su parte el BCE, más rezagado que su homólogo americano, aún no ha subido tipos aunque es muy probable, por el mensaje enviado por el propio BCE, que durante este año ponga fin a los tipos negativos establecidos desde el 2014.

Subidas de tipos de interés para combatir la inflación

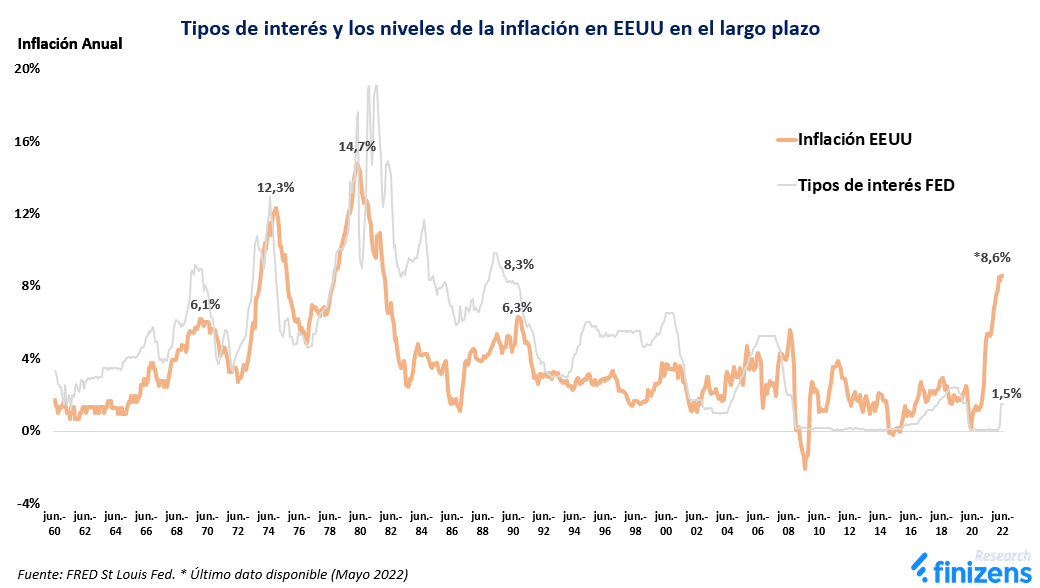

Históricamente, altos niveles de inflación se han combatido con altos tipos de interés, con el objetivo de desincentivar la actividad económica y, en consecuencia, reduciendo la demanda agregada suficientemente como para poner freno a la inflación.

Los niveles de inflación elevados que estamos experimentando no son asumibles desde ningún punto de vista (social, político o económico), por lo que los bancos centrales se verán obligados a continuar con la normalización monetaria hasta conseguir doblegar la inflación (su propio mandato lo demanda), incluso en un escenario de crecimiento económico bajo.

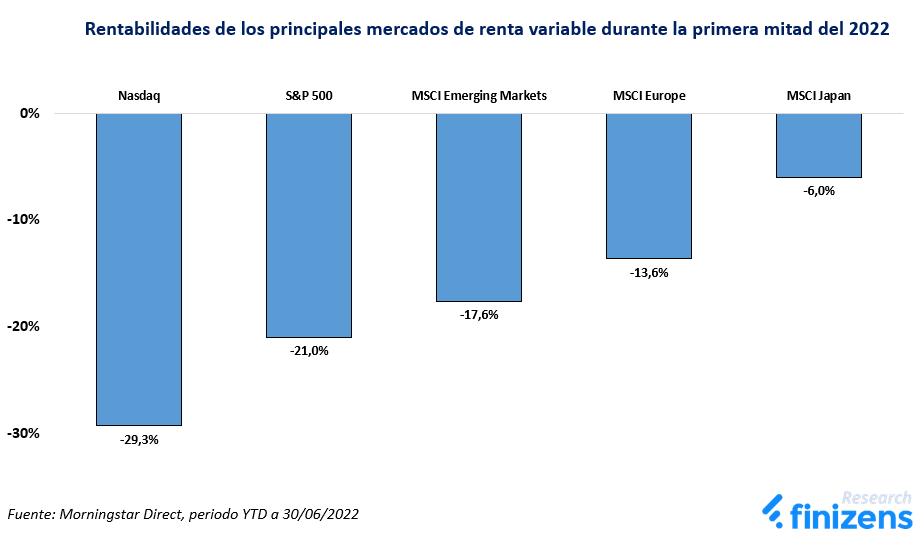

Impacto reciente de la política monetaria restrictiva en la renta variable

La política monetaria ya no solo tiene un impacto en la economía real, sino también en los mercados financieros en su conjunto, sobre todo en la liquidez y en los precios de los activos.

Comenzando a examinar el impacto reciente en el mercado de renta variable, el rendimiento del bono estadounidense a 10 años (TIR) es muy utilizado para valorar los flujos de ingresos estimados de las empresas a lo largo del tiempo. A mayores tipos, menor valor actual tendrán los flujos, y en consecuencia menor será el precio teórico de la acción de la empresa en cuestión. Por lo tanto, las recientes subidas de tipos han provocado una reevaluación automática de los precios (caídas generalizadas) de todas las acciones a nivel global, y con una mayor intensidad en aquellas empresas de alto crecimiento con valoraciones más elevadas (PER). Dicho de otra manera, en general, cuanta mayor era la expectativa de crecimiento futuro, mayor ha sido la caída sufrida en estos meses.

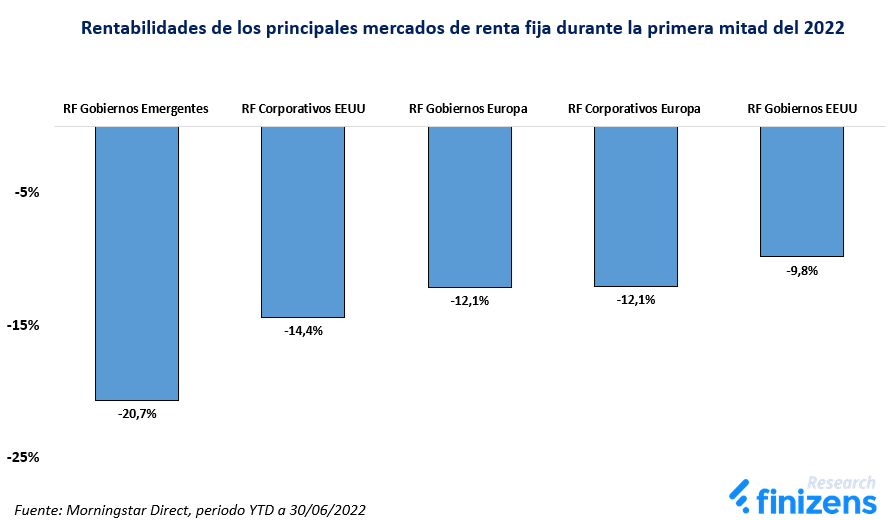

Impacto reciente de la política monetaria restrictiva en la renta fija

Como ya analizamos a inicios del 2021, una de las principales anomalías generadas por la política monetaria expansiva es la distorsión creada en los mercados de renta fija globales, con precios en máximos históricos que inferían niveles de rentabilidad insostenibles en el tiempo.

Pues bien, los altos niveles de inflación experimentados desde la segunda mitad del 2021, están acelerando intensamente el proceso de normalización monetaria global que los bancos centrales están siendo forzados a revertir de forma abrupta.

La principal consecuencia en el mercado de renta fija, fueron caídas suaves entre el -1% y el -3% durante el 2021 de prácticamente la totalidad de la renta fija, y de caídas muy intensas de dobles dígitos durante el 2022 en gran parte del mercado de renta fija, independientemente de la zona geográfica o de si es deuda soberana o corporativa.

No tomamos decisiones discrecionales

Como sabéis, en Finizens no tomamos ninguna decisión discrecional en el diseño y gestión de nuestras carteras, ya que está estadísticamente probado como, para poder generar valor adicional al inversor final, un gestor activo necesita acertar un número muy elevado de decisiones a lo largo del tiempo, entre un 60%-70% de ellas (fuente: Sharpe y Morningstar). Por ello, los constantes cambios (apuestas) que los gestores activos realizan para poder justificar su elevada comisión de gestión, son como sabemos contraproducentes y explican en gran parte por qué los gestores activos son incapaces, en su inmensa mayoría, de batir a los índices bursátiles globales (fuente: SPIVA).

Por esta razón no realizamos cambios frecuentes de cartera ni tomamos decisiones discrecionales: nuestra opinión no es un input; nuestra estrategia de inversión indexada se basa en un proceso análitico riguroso del largo plazo que incorpora el presente en un contexto histórico.

Proceso cuantitativo que incluye el análisis cualitativo de riesgos adversos

Nuestro proceso de inversión se basa fundamentalmente en 2 partes:

- Bloque puramente cuantitativo: análisis de las tendencias largoplacistas de las principales variables macroeconómicas (PIB, inflación, población, etc); factores contables de crecimiento, factor investing (tamaño, value/growth, dividendos, etc); beneficios empresariales y valuaciones; expectativas de mercado, y otros muchos indicadores.

- Bloque cualitativo: análisis profundo de distorsiones históricas (multi décadas), riesgos estructurales de la economía y mercados, situaciones coyunturales de impacto largoplacista y otros eventos de impacto significativo en el medio plazo.

La metodología del proceso de inversión tiene como objetivo aumentar las probabilidades de éxito para distintos periodos temporales (mayor rentabilidad potencial y uso eficiente del riesgo), con el condicionante de que el nivel de riesgo de cada cartera sea el adecuado para cada perfil.

A este respecto, nuestro proceso de inversión no asume una continuación de las tendencias actuales o extrapolación del presente hacia el futuro (por ejemplo que los bonos continúen cayendo o que el comportamiento de la renta variable continúe la tendencia actual), sino que contemplamos multitud de potenciales eventos en un futuro incierto, sin sobreponderar un evento sobre otro, con el objetivo de crear carteras más resilientes y así elevar la probabilidad de éxito para cada uno de los perfiles de riesgo.

En definitiva, los cambios que identifiquemos en nuestra asignación de activos son el resultado del análisis de numerosos factores, tanto del bloque cuantitativo como del cualitativo, los cuales tienen que ser validados de forma conjunta por variables de ambos bloques de naturaleza diversa, maximizando por tanto la probabilidad de éxito.

Por esta razón, cambios significativos en la composición de las carteras no son recurrentes en nuestro modelo de inversión, sino que estimamos puedan tener lugar cada 3-6 años aproximadamente, dependiendo de la propia evolución de la economía global y de los mercados.

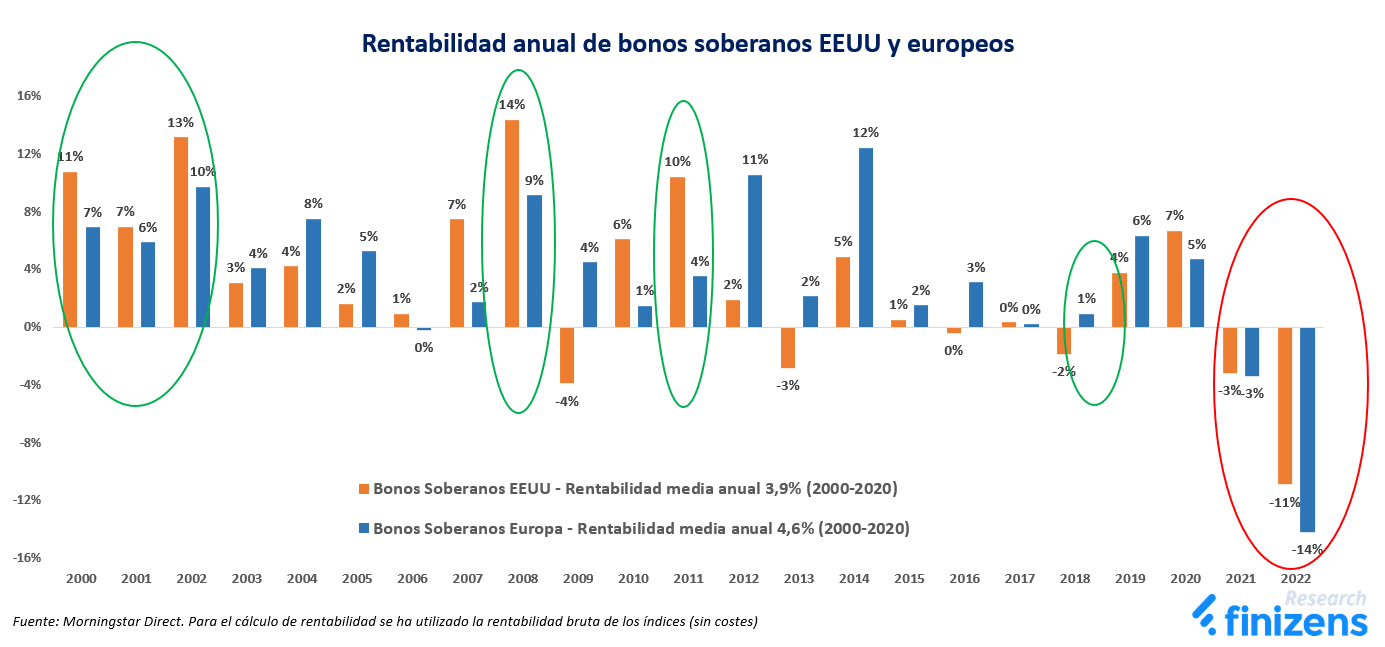

El papel de la renta fija en carteras en las últimas décadas

En las dos últimas décadas, el valor aportado por la renta fija en carteras ha sido incuestionable:

- Rentabilidad anual neta por encima del 4%

- Batiendo a la inflación media del 2% y por lo tanto produciendo una rentabilidad real anual cercana al 2%

- Correlación negativa frente a la renta variable, reduciendo significativamente el riesgo total de la cartera en términos de volatilidad

- Protección del capital ante momentos de incertidumbre, produciendo rentabilidades positivas en momentos de estrés del mercado.

En definitiva, las carteras de perfil más conservador, con un elevado peso en renta fija, obtuvieron durante las dos últimas décadas una muy buena rentabilidad con una muy elevada protección.

Sin embargo, la intensa normalización monetaria que se han visto forzados a iniciar los bancos centrales (la renta fija pierde valor ante subidas de tipos de interés), ya no tan solo explica el comportamiento reciente de la renta fija desde el 2021, sino que pone de manifiesto el aumento de riesgos estructurales del mercado de deuda: principalmente una menor protección ante momentos de estrés de mercado como el actual (primera mitad del 2022), además de una menor rentabilidad potencial con una alta probabilidad de no batir la inflación en los próximos años.

Para Finizens, el objetivo principal de la renta fija siempre es la protección del capital, pese a que esta se encuentra mermada con la intensa respuesta monetaria ante la elevada inflación. Aún así, la renta fija continúa aportando una protección esencial en carteras, ya que, a diferencia de la renta variable, tiene un riesgo significativamente menor tanto en términos de volatilidad como de máximas caídas, además de aportar una rentabilidad por unidad de riesgo muy eficiente en el largo plazo. Adicionalmente, a medida que los precios de la renta fija bajan, su rentabilidad futura aumenta (ofrece un mayor “yield” o TIR).

Atenuamos la dependencia de la renta fija

Reducimos la exposición de renta fija en todas nuestras carteras, con un triple objetivo:

- mantener la protección adecuada para cada perfil de riesgo

- reducir la dependencia hacia una clase de activo en proceso de reajuste

- aumentar la rentabilidad potencial de carteras, aumentando así la probabilidad de éxito en la inversión en el medio y largo plazo

El enfoque únicamente hacia la protección (1) sin tener en cuenta la elevada dependencia de una clase de activo en proceso de reajuste (2), provocaría una menor probabilidad de éxito en la inversión (3).

La reducción implementada de la renta fija es mayor en las carteras más conservadoras, debido a su mayor dependencia a esta clase de activo, mientras que en caso de las carteras de mayor riesgo, la reducción es menor debido a su baja dependencia.

Aumentamos la exposición a renta variable

Las empresas (renta variable) tienen por su propia naturaleza la capacidad de generar mayores ingresos ante inflación, atributo del que carece inherentemente en su inmensa mayoría la deuda (renta fija), donde los pagos (cupón) son preestablecidos en la propia constitución y emisión del bono.

Para poder afrontar el nuevo paradigma de mercados en el que nos encontramos (el fin de la política monetaria ultra acomodativa y con inflación elevada) es necesario reducir la exposición de renta fija hacia la renta variable, aumentando la rentabilidad potencial de manera eficiente, aumentando la resiliencia e incrementando como consecuencia la probabilidad de éxito en la inversión para cada perfil de riesgo.

Gestión de riesgo en un futuro incierto

Ya hemos mencionado tanto los elevados niveles de inflación como la respuesta monetaria restrictiva para combatirla, sin embargo, existen multitud de riesgos potenciales a nivel global que merecen ser mencionados (por nombrar los más importantes):

- El control de la inflación frente a un menor crecimiento con la posibilidad de experimentar una recesión

- La guerra en Ucrania y las implicaciones a corto, medio y largo plazo de la enemistad entre Occidente y Rusia

- El impacto a corto y medio plazo en la cadena de suministros o distorsiones creadas por el parón económico global, sin precedentes, causado por el COVID

- El impacto a medio y largo plazo de la reducción del balance de los bancos centrales pasando de compradores a vendedores potenciales

- Las divergencias que existen entre países que aplican políticas monetarias restrictivas frente a las que continúan siendo expansivas y la diferente intensidad en la aplicación de la misma

Y otros riesgos específicos a nivel europeo (por nombrar los más importantes):

- El riesgo de la japonización de europa en el medio y largo plazo (bajos niveles de crecimiento económico, baja inflación y baja natalidad)

- La alta dependencia energética europea hacia países poco abiertos de menor desarrollo económico

- Política monetaria y fiscal común a un bloque con economías muy dispares entre sí, con la consiguiente fragmentación europea que enfrenta a países del norte con los del sur

Ante mayor incertidumbre mayor diversificación

La receta principal ante multitud de futuros plausibles y de riesgos potenciales, es sin lugar a duda una mayor diversificación global, con el objetivo de mitigar riesgos específicos concentrados en áreas concretas.

Aumentamos la deuda soberana EEUU y reducimos la deuda soberana Europea

En el 2021 incorporamos exposición directa a bonos soberanos estadounidenses cubiertos al euro, con el objetivo de poder asignar un peso óptimo al mayor mercado del mundo.

Con el objetivo de seguir aumentando el carácter internacional de la renta fija, pasamos a incrementar la exposición a bonos soberanos estadounidenses, equiparando el peso de ambos mercados (EEUU y Europa).

En el escenario actual de incertidumbre y sobre todo con la posibilidad de un aumento de la divergencia entre mercados internacionales, la equiparación de ambos mercados aumentará la diversificación y balanceará riesgos independientemente de lo que ocurra en el futuro.

Como beneficio adicional a destacar, los bonos soberanos estadounidenses ofrecen actualmente una rentabilidad a vencimiento un 80% mayor que sus homólogos europeos (“yield” o TIR actual).

Aumentamos la deuda global a corto plazo

También en el 2021 incorporamos tanto deuda soberana como corporativa global de corto plazo, es decir con menor duración (menor sensibilidad del precio de los bonos ante variaciones de tipos de interés).

Con el objetivo de seguir reduciendo la sensibilidad de cartera a subidas de tipos, aumentamos la exposición internacional y reforzamos la protección ante shocks de mercado, incrementando la exposición a deuda a corto plazo con menor duración en detrimento de la deuda con mayor duración en aproximadamente un 4% del peso total en renta fija.

Incorporamos renta variable del Pacífico

Seguimos ampliando la diversificación geográfica mediante la incorporación de un nuevo mercado de renta variable: área del Pacífico. Este mercado engloba Australia, Hong Kong, Singapur y Nueva Zelanda, economías desarrolladas que complementarán y ampliarán la diversificación de la renta variable internacional en nuestras carteras.

La inclusión del mercado de Pácífico, junto con la exposición a Japón que ya proporcionamos actualmente, aumentará la exposición actual a la región de Asia-Pacífico alcanzando el 9% de la exposición total de renta variable en carteras, una representatividad cercana a su peso en el PIB global.

Adicionalmente, entre otros beneficios, las empresas de la región del Pacífico actualmente ofrecen el dividendo más elevado a nivel global (4,4% anual) y superior a todos los demás mercados de renta variable.

Incorporamos renta variable de global small caps (empresas globales de pequeña capitalización)

Nuestra exposición actual de renta variable global se centra casi exclusivamente en empresas de gran tamaño ya que los índices bursátiles, en su inmensa mayoría, siguen las reglas de capitalización bursátil, asignándoles un mayor peso a aquellas empresas de mayor capitalización y por tanto excluyendo a aquellas de menor tamaño.

Con el fin de seguir ampliando la diversificación, incorporamos un nuevo mercado que invierte en renta variable global de empresas de pequeña capitalización (tamaño de capitalización medio de 1.000 millones de dólares), aportando exposición a +4.500 empresas globales en una fase más temprana de madurez y con mayor crecimiento potencial.

Reorganizamos los activos de mayor riesgo en cartera (renta variable y REITs)

Para dar cabida a nuevos mercados, y seguir agregando diversificación a la cartera, es necesario reducir el peso de algunos activos existentes.

En lugar de limitarnos a aplicar una reducción meramente proporcional de los pesos de los activos existentes, hemos aprovechado esta oportunidad para introducir una mejora adicional de nuestras carteras ante un futuro incierto. Por ello, además de añadir diversificación global para combatir riesgos específicos, reorganizamos los activos de mayor riesgo para aumentar la resiliencia.

Trás haber analizado cuantitativamente y cualitativamente cada mercado siguiendo la metodología descrita anteriormente, reducimos la exposición a aquellos mercados con una mayor dispersión de eventos negativos posibles (Europa), a favor de aquellos de menor dispersión (EEUU).

Por otro lado, para poder equilibrar el riesgo de cartera ante sobre todo la inclusión del nuevo mercado de renta variable de global small caps, ajustamos el peso de aquellos mercados con un mayor riesgo implícito (renta variable emergentes y REITs).

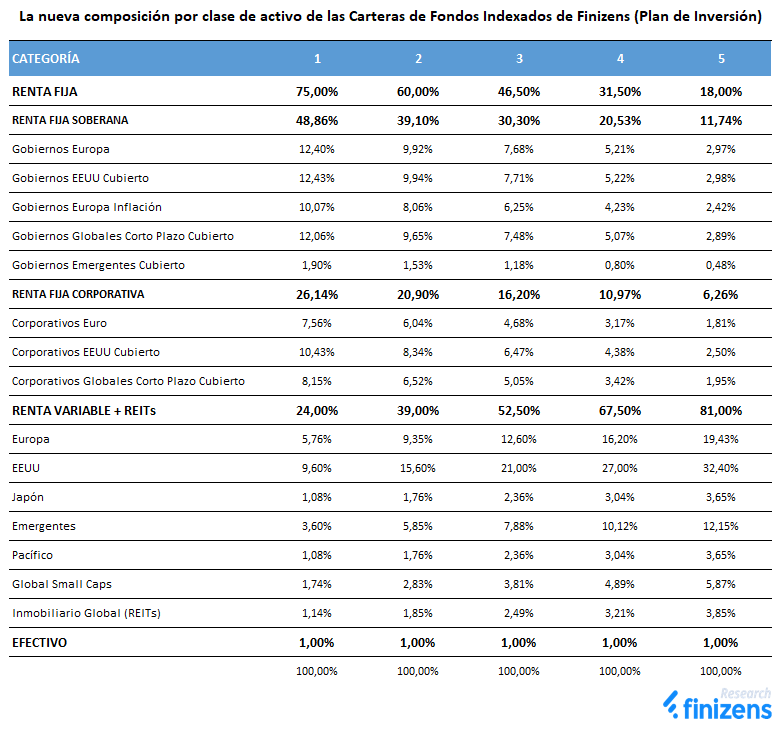

La nueva composición por clase de activo de las Carteras de Fondos Indexados (Plan de Inversión)

Los pesos finales de cada uno de los activos son el resultado de un riguroso proceso cuantitativo y analítico, donde multitud de objetivos/criterios preestablecidos deberán cumplirse simultáneamente para identificar el peso óptimo destinado a cada activo.

A continuación, os mostramos la distribución por clase de activo que componen las nuevas carteras de fondos indexados de Finizens (Plan de Inversión/Premium), para cada uno de los perfiles de riesgo:

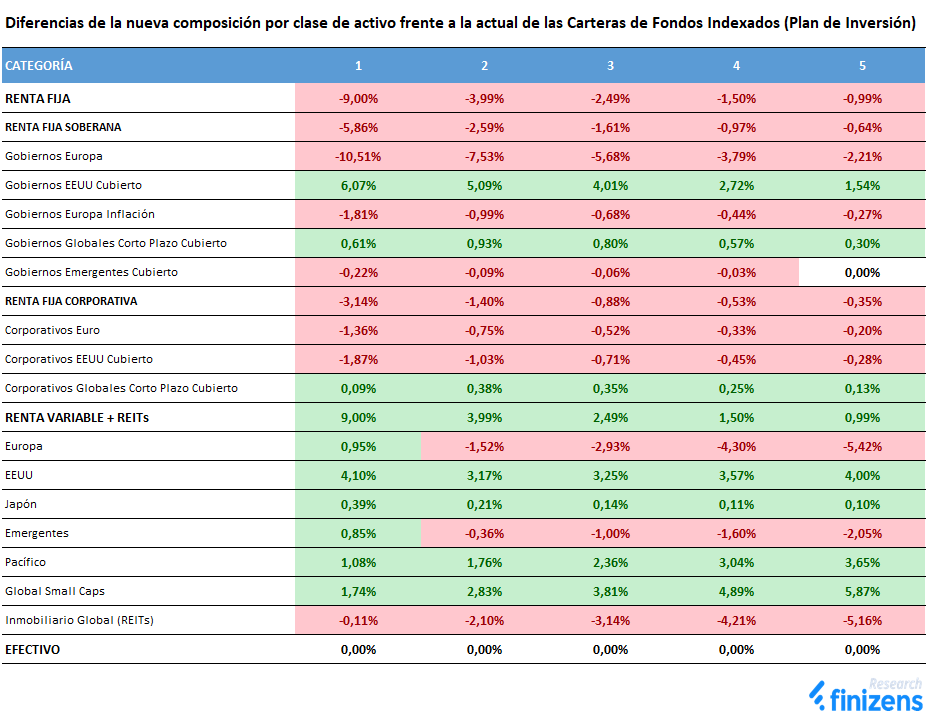

Diferencias de la nueva composición por clase de activo frente a la actual de las Carteras de Fondos Indexados (Plan de Inversión)

Con el objetivo de cuantificar visualmente la nueva distribución frente a las carteras actuales, mostramos las diferencias del peso % por cada clase de activo: rojo (reducción), verde (incremento) y blanco (sin cambios).

Puedes consultar la distribución resultante de las nuevas carteras de fondos indexados (Plan de Inversión), incluyendo los activos indexados seleccionados, en el siguiente enlace.

La nueva composición del Plan de Pensiones y Plan de Ahorro/Niños

Nuestro proceso de inversión es agnóstico en cuanto a la asignación de activos óptima que debería de incluirse en cada producto que ofrecemos en Finizens.

Sin embargo, cada producto se caracteriza por algunas diferencias de carácter normativo y fiscal, que en cierta medida supeditan la composición final de las carteras. A pesar de ello, en su conjunto, todas las mejoras expuestas en este documento se aplicarán a todos los productos indexados de Finizens, con diferencias poco significativas en cuanto a la composición final.

Para consultar tanto la nueva composición por clase de activo, como las diferencias de la nueva composición frente a la actual, pincha en el siguiente enlace del producto que quieras visualizar: Plan de Pensiones y Plan de Ahorro/Niños.

A continuación, puedes consultar la distribución resultante de las nuevas carteras de Plan de Pensiones y Plan de Ahorro, incluyendo los activos indexados seleccionados.

Resumen de las mejoras más destacables

Realizamos cambios en la composición de nuestras carteras indexadas para ofrecer a nuestros clientes carteras aún más diversificadas y resilientes, con el objetivo de mejorar la probabilidad de éxito de la inversión ante una incertidumbre creciente en el panorama global.

A continuación, como resumen, listamos las mejoras o métricas más destacables:

-

Reducción de la pérdida teórica de la renta fija ante subidas de tipos de interés: tanto por la reducción en la exposición a renta fija como por el aumento de la exposición global hacía deuda soberana y corporativa de menor vencimiento, reducimos la duración media ponderada en cartera en un 12%, situándose actualmente en 2,7 años y siendo la reducción aún mayor en la cartera más conservadora (15%).

-

Aumento de la rentabilidad potencial de carteras en el largo plazo: tanto el análisis de backtesting como las simulaciones realizadas indican que el cambio realizado aumenta la rentabilidad potencial media en +0,8% anual, tanto para el corto plazo (5 años) como el largo plazo (15 años).

-

Aumento de la eficiencia del binomio rentabilidad-riesgo (Sharpe): a pesar de que la volatilidad potencial media anual aumenta ligeramente en +0,3%, el aumento de la rentabilidad potencial media más que compensa el aumento de la volatilidad (0,8% vs 0,3%), mejorando por tanto el binomio rentabilidad-riesgo medio en +8%.

-

Elevada protección ante fuertes caídas bursátiles: a pesar del aumento de riesgo potencial (mayor renta variable en detrimento de la renta fija), tanto nuestro análisis de backtesting como las simulaciones realizadas indican que la máxima caída media histórica se mantiene inalterada en términos globales (-0,8%), siendo el aumento poco significativo y derivado del aumento de la rentabilidad potencial. Una de las principales razones es la elevada calidad crediticia de nuestra renta fija, con más del 70% en emisiones con los mejores niveles crediticios (AAA/AA/A).

-

Aumento del nivel de diversificación geográfica de la renta variable: añadimos exposición a una nueva región geográfica, el Pacífico (Australia, Hong Kong, Singapur y Nueva Zelanda).

-

Aumento del nivel de diversificación de la tipología de activos de renta variable: incorporamos empresas globales en fases más tempranas de madurez (“global small caps” o empresas de pequeña capitalización).

-

Reducción de los costes en las carteras de fondos indexados: como bien saben nuestros inversores, la importancia de unos bajos costes repercute enormemente en la rentabilidad obtenida en el largo plazo. Pues bien, las mejoras aquí detalladas suponen también una reducción en los gastos corrientes, pasando el coste medio de los instrumentos en cartera del 0,12% actual al 0,10% y por tanto reduciendo el coste total de cartera en 0,02% para todos los inversores de carteras de fondos indexados (Plan de Inversión/Premium). En el caso de los demás productos conseguimos introducir todas estas mejoras manteniendo constantes los costes de los instrumentos, tanto para Plan de pensiones (0,08%) como Plan de Ahorro/Niños (0,10%).