Después de un desafiante 2022, los mercados comenzaban el 2023 con optimismo pero al mismo tiempo conscientes del reto que tenían por delante los bancos centrales: reducir la inflación sin provocar una fuerte desaceleración económica.

Pues bien, en un entorno con inflación y tipos de interés no vistos en décadas, el 2023 se ha caracterizado por una gran resiliencia económica global, esquivando ya no tan solo la temida recesión (que por cierto a nadie le hubiera sorprendido si se hubiera materializado) sino además por la fuerte bajada de la inflación a nivel global.

Un entorno macroeconómico favorable siempre es positivo para los mercados financieros, resultando el 2023 en un muy buen año para los inversores de Finizens, con ganancias generalizadas independientemente del nivel de riesgo de la cartera.

En este contexto de subidas generalizadas de los mercados, resulta interesante resaltar cómo los observatorios oficiales del sector publicados a lo largo de 2023 han detectado que en España cierto perfil de inversor ha reaccionado a la incertidumbre adoptando una postura (erróneamente) conservadora, optando en múltiples casos por alternativas de inversión hasta hace poco tiempo olvidadas como por ejemplo depósitos, productos garantizados o incluso productos de rentabilidad objetivo. Como resultado de esta reacción más emocional que racional, miles de inversores en España han dejado pasar un año de altas rentabilidades, tampoco llegando a compensar el efecto de la inflación.

Por ello queremos aprovechar esta ocasión para recordar que, como suele suceder, aquellos inversores que durante el 2023 se han mantenido firmes y que han mantenido disciplinadamente sus aportaciones periódicas mes a mes sin sucumbir ante la emocionalidad y al cortoplacismo, han capturado unos excelentes resultados, que entre otros están muy por encima de las rentabilidades ofrecidas por productos de ahorro remunerado bancario.

A este respecto desde el equipo de Finizens queremos congratularnos por la provechosa disciplina demostrada por nuestros inversores, y agradecerte nuevamente la valiosísima labor de educación y formación financiera que realizas a la hora de compartir con familiares y amigos las bondades de nuestro modelo de inversión indexada, consiguiendo que cada vez seamos más.

Recuerda que por invitar a un amigo o familiar obtendrás un premio de cero comisiones de gestión durante un año sobre cada 12.000€ que inviertas. Tu amigo/familiar se beneficiará del mismo premio al darse de alta, con lo cual ambos ganaréis.

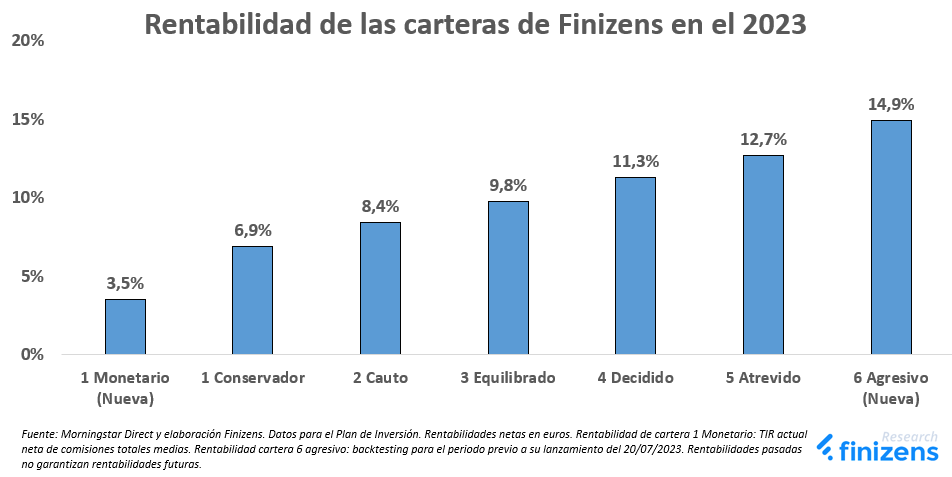

Rentabilidad de Finizens en el 2023

En este entorno de mercado alcista, nuestras carteras indexadas han producido para los inversores de Finizens una rentabilidad neta que va desde el +6,9% (cartera 1, perfil conservador) hasta el +14,9% (cartera 6, perfil agresivo), sin duda unos resultados excelentes.

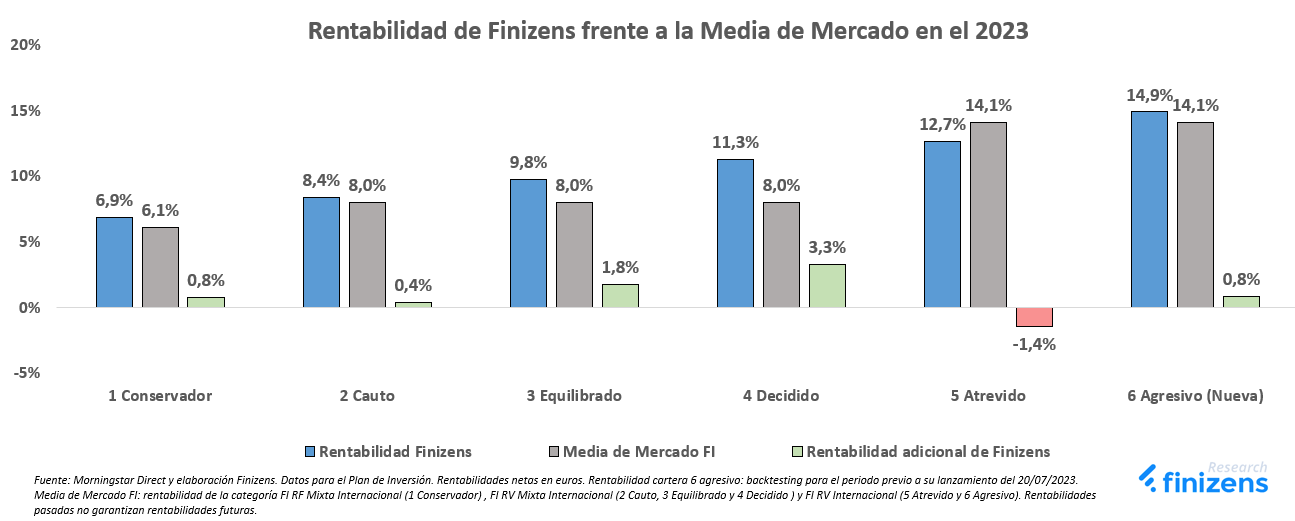

Rentabilidad de Finizens frente a la Media de Mercado en el 2023

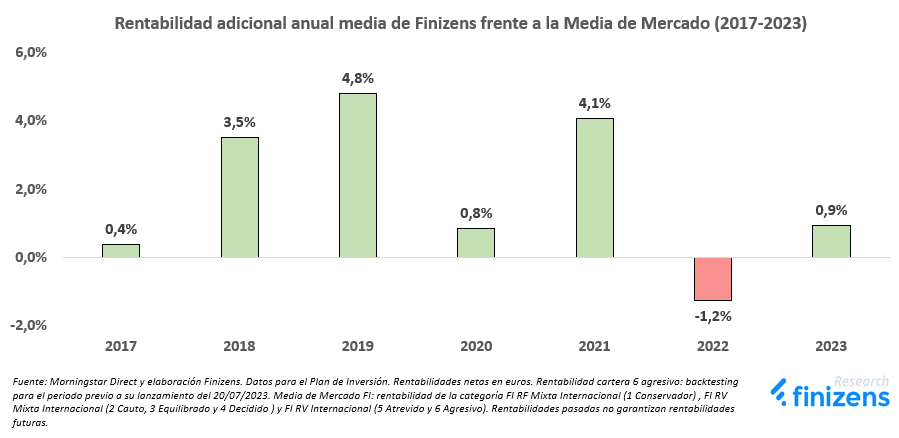

Durante el 2023 la rentabilidad adicional de Finizens frente a la media de los fondos de inversión ha sido positiva (barras verdes del gráfico) para 5 de nuestras carteras indexadas: desde el +0,4% (2 Cauto) hasta el +3,3% (3 Equilibrado), siendo únicamente negativa para la cartera 5 Atrevido -1,4% (barra roja del gráfico).

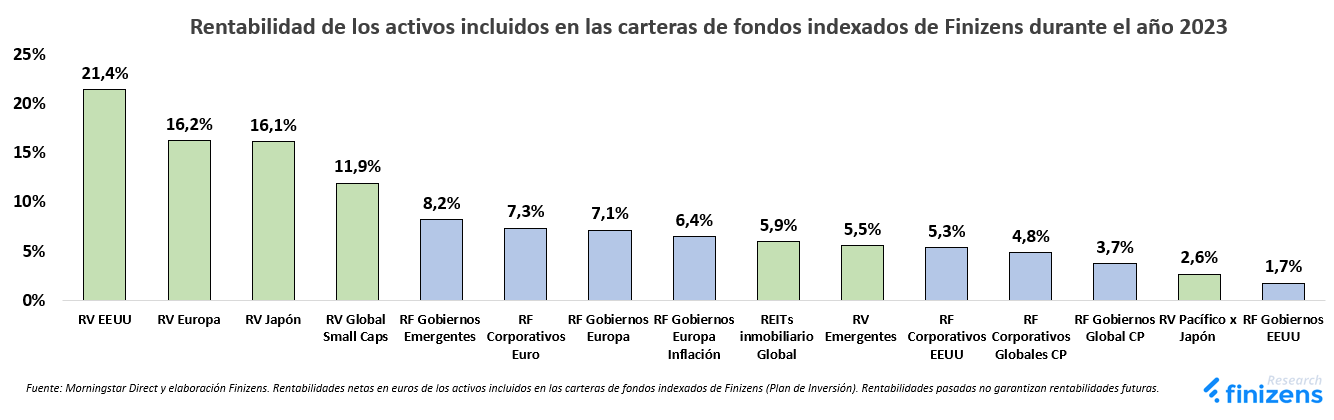

Rentabilidad de los fondos indexados incluidos en nuestras carteras

El optimismo generalizado experimentado a lo largo de 2023 a nivel global en los mercados es muy visible al analizar individualmente los resultados obtenidos por los activos, o “mercados”, que componen nuestras carteras.

Se observa como tanto la renta variable (barras verdes) como la renta fija (barras moradas), han producido rentabilidades positivas en el año. Además, como suele suceder en años alcistas, la renta variable ha producido una mayor rentabilidad que la renta fija.

En cuanto al comportamiento individual de los activos subyacentes que componen nuestras carteras indexadas, y comenzando con los activos de mayor riesgo, cabe destacar los excelentes resultados de la renta variable estadounidense (+21,4%), europea (+16,2%) y japonesa (+16,1%). Como nota de interés, aunque observamos como la renta variable del Pacífico excluyendo Japón (+2,6%) es el activo de renta variable con rentabilidad “menos positiva” en 2023, cabe recordar como este activo fue el único en no retroceder durante el 2022 cuando los demás activos sufrieron caídas importantes, demostrando nuevamente la eficacia de tener una alta diversificación global.

Continuando con los activos de menor riesgo, la renta fija ha experimentado subidas generalizadas debido a que las expectativas en el mercado han pasado de constantes subidas de tipos (2022-2023) a prever bajadas para el 2024. A destacar los resultados de la renta fija de gobiernos emergentes (+8,2%), corporativa euro (+7,3%), gobiernos europeos (+7,1%) y gobiernos europeos ligados a la inflación (+6,4%). El resultado “menos positivo” lo obtiene la renta fija de gobiernos estadounidenses (+1,7%).

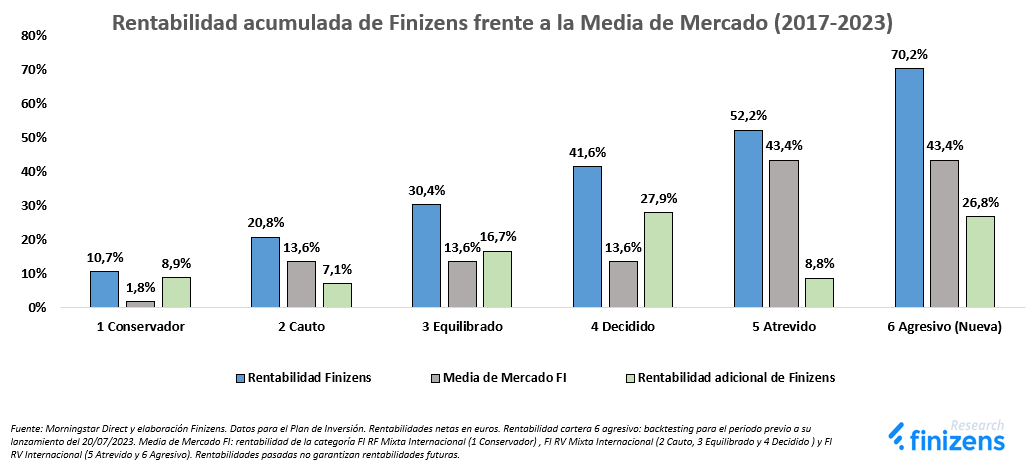

Rentabilidad de Finizens desde lanzamiento

En Finizens enfatizamos continuamente el largo plazo porque sabemos que es donde la gestión indexada aporta sus mejores resultados, mientras que en el corto plazo el resultado que cada inversor obtenga es más aleatorio y muy dependiente del año del comienzo de la inversión de cada uno.

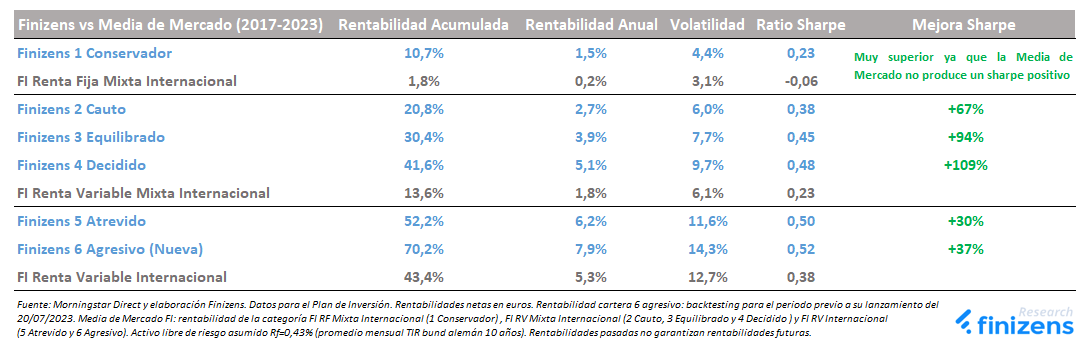

Desde su lanzamiento hace 7 años nuestra estrategia de inversión indexada ha producido una rentabilidad acumulada que va de +10,7% hasta +70,2% dependiendo del nivel de cartera (para la cartera 6 se ha realizado backtesting), con una rentabilidad promedio acumulada del +16,0% por encima de la media de competidores comparables.

Cabe destacar que en Finizens producimos rentabilidad adicional frente al mercado sin la necesidad de asumir un mayor riesgo, tal y como se puede observar en la siguiente tabla a través del cálculo del Ratio de Sharpe (cuanto más alto es éste ratio, mejor es la rentabilidad por unidad de riesgo asumido).

Como sabemos, en Finizens no dependemos de aciertos/suerte para producir una rentabilidad adicional frente a la media de mercado, sino que la ventaja de nuestro modelo de inversión indexada es estructural (exposición global, alta diversificación, bajos costes y decisiones sin sesgos) tal y como se observa por los resultados obtenidos desde nuestro lanzamiento: batimos a la media 6 de 7 años, es decir más del 80% del tiempo, produciendo una rentabilidad media por encima de la media de mercado del +2,1% anual.

Otras novedades 2023

Nueva cartera de Plan de Inversión: 100% Monetario

A finales de 2023 lanzamos una cartera 100% Monetario, que proporciona una rentabilidad indexada al tipo de interés vigente (TIR actual del +3,2% al +3,6% anual neto, siendo +3,5% la media de nuestro clientes), primando la protección del capital y sin estar sujetos a las típicas cláusulas de permanencia o penalizaciones propias de los depósitos bancarios.

En pocas semanas desde su lanzamiento observamos las siguientes tendencias:

-

Muchos de nuestros inversores ya han abierto una nueva cartera Monetario para gestionar eficazmente su parte de liquidez (mayor remuneración al menor riesgo posible).

-

Recomendación de nuestros clientes a amigos y familiares descontentos con la nula remuneración ofrecida por la banca.

Más info pulsa aquí.

Nueva cartera de Plan de Inversión: 100% Renta Variable

En Julio 2023 lanzamos una cartera indexada 100% Renta Variable con el objetivo de batir al MSCI World y al MSCI ACWI en el largo plazo aportando a la vez una mayor diversificación.

Esta cartera captura íntegramente la rentabilidad que ofrecen los mercados globales de renta variable: rentabilidad histórica (largo plazo) anual neta del +8%, con rentabilidades acumuladas de +144% (10 años), +368% (20 años) y +957% (30 años).

Como estadística de interés, a día de hoy ya un 7% de nuestros clientes invierten en esta cartera 100% Renta Variable.

Más info pulsa aquí.

Nuestro Plan de Pensiones Finizens Atrevido 5 sigue líder de rentabilidad

En línea con nuestra estrategia de gestión indexada, nuestros Planes de Pensiones indexados han generado una rentabilidad neta por encima del promedio del sector (+8,1% en los últimos 5 años).

Como nota de interés, a consecuencia de ello nuestro Plan de Pensiones Atrevido 5 sigue siendo a cierre de 2023 el más rentable en España en su categoría (fuente: Inverco, renta variable mixta).

+11 millones de euros ahorrados para nuestros inversores

Gracias a nuestras muy bajas comisiones y al ser el único roboadvisor que te baja automáticamente la comisión de gestión cada año, hasta la fecha hemos conseguido que nuestros inversores ahorren más de 11 millones de euros en comisiones frente a las gestoras de inversión tradicionales que operan en el mercado español.