Como bien conocen nuestros clientes, la filosofía de inversión de Finizens se basa primordialmente en una elevadísima diversificación a nivel global (actualmente nuestras carteras cubren un total de 19.764 posiciones distintas), junto con los costes de gestión más bajos del mercado. El objetivo es ofrecer un producto de inversión óptimo, que en el largo plazo aporte una mayor rentabilidad y un menor riesgo.

Cada fondo indexado que elegimos proporciona exposición a un mercado específico, alcanzando en su conjunto una diversificación elevada por clase de activo. En activos de menor riesgo, invertimos en bonos de gobiernos europeos, bonos de empresas emitidos en euro y bonos internacionales. En activos de mayor riesgo, invertimos en acciones de los principales mercados desarrollados (europeo, americano y japonés), en países emergentes y en el sector inmobiliario (vía REITs).

Queremos dedicar este artículo a explicar las razones por las que, independientemente del patrimonio que invierta cada cliente en el plan de inversión, utilizamos 8 fondos indexados y no un número inferior de activos.

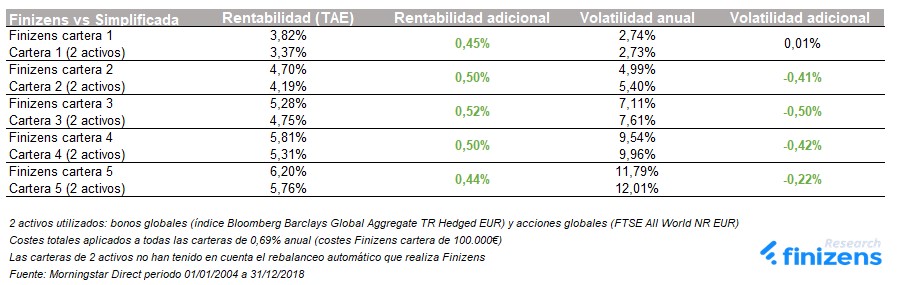

Para ello hemos comparado el comportamiento de nuestras carteras de inversión compuestas por 8 fondos indexados contra una cartera simplificada compuesta por tan solo 2 fondos indexados (un fondo de renta fija global y otro fondo de renta variable global). Adicionalmente, para ambas carteras (8 activos vs 2 activos) hemos replicado el análisis para distintos perfiles de riesgo.

Tal y como se puede apreciar en la tabla, la rentabilidad ofrecida por las carteras diversificadas en 8 fondos es superior a una cartera compuesta por tan solo 2 fondos. Además, lo es para todos los niveles de riesgo (la cartera 1 es la más conservadora mientras que la cartera 5 es la más agresiva), siendo la rentabilidad media adicional obtenida por las carteras más diversificadas cercana al +0,5% anual (fuente: Morningstar para el periodo 01/01/2004 a 31/12/2018).

Adicionalmente, las superiores rentabilidades obtenidas por las carteras de 8 fondos son alcanzadas sin necesidad de asumir un mayor riesgo, de hecho, el análisis demuestra, de media, una volatilidad anual del 0,30% inferior.

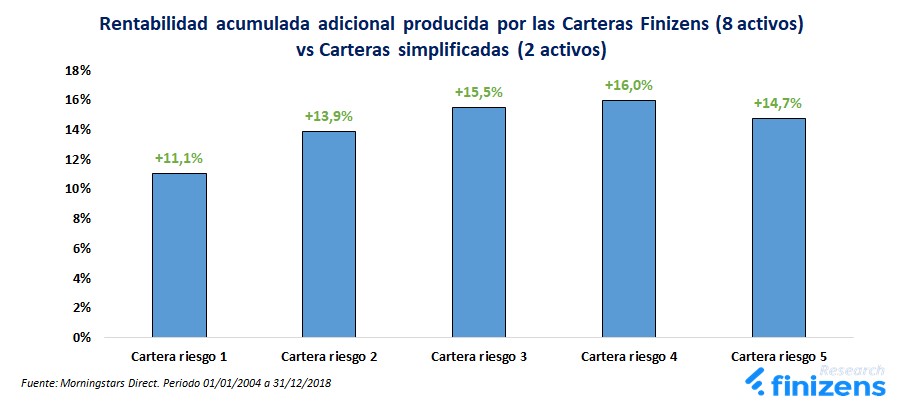

Observamos en la siguiente gráfica como, gracias a esta superior diversificación mediante 8 activos, la mayor rentabilidad obtenida genera un crecimiento adicional considerable sobre el patrimonio del inversor en el largo plazo. Para el periodo estudiado, las carteras más diversificadas producen una rentabilidad acumulada superior de hasta el +16% por encima de la cartera simplificada con 2 activos.

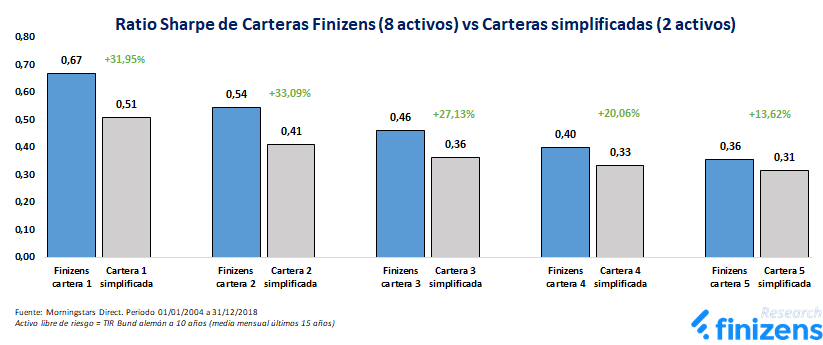

En cuanto a la optimización del binomio rentabilidad-riesgo, las carteras más diversificadas con 8 activos aportan también una mejora sustancial del ratio Sharpe de hasta el +33% por encima de las carteras simplificadas de 2 activos.

Por tanto, queda demostrado como la superior diversificación y optimización que aporta el haber elegido incluir 8 activos en tus carteras resulta más eficaz para mejorar la rentabilidad, disminuir el riesgo, y maximizar el binomio rentabilidad-riesgo del inversor, frente a la peor opción de utilizar un número inferior de activos.