La falta de transparencia y homogeneidad en la información relacionada con los costes que los inversores pagan por sus planes de pensiones es un gran obstáculo que impide al inversor seleccionar el mejor producto.

Existen entidades que declaran ofrecer comisiones de gestión y depósito del 0%. Sin embargo, una vez tenidos en cuenta todos los costes que impactan al inversor, la mayor parte de estos planes superan el 1% de coste total.

Contexto del mercado español

Las gestoras de planes de pensiones publican periódicamente el coste de sus productos mediante documentos normativos como el Documento Fundamental del Partícipe, o informes trimestral/semestral, que generalmente detallan, entre otros, sus comisiones de gestión, comisión de depósito y otras tipologías de gastos que impactan al plan.

Debido a la falta de homogeneidad en la información producida por cada gestora, la gran mayoría de los estudios de sector y publicaciones institucionales centran su análisis únicamente en las comisiones de gestión y depósito, lo cual proporciona a los inversores una panorámica incompleta del coste de los planes de pensiones en España.

En la práctica, un inversor que a día de hoy quisiera comparar el coste de un determinado conjunto de planes de pensiones debería de emprender un trabajo de análisis muy minucioso, que consistiría en revisar uno a uno todos los documentos disponibles para cada plan y, en algunos casos, hasta tener que calcular por cuenta propia el coste de los instrumentos subyacentes (fondos en los que el plan pudiera invertir) e incluir apropiadamente estos costes en el cómputo global.

Considerando que a día de hoy existen más de 1.100 planes de pensiones en España, esta tarea resultaría muy ardua y prácticamente imposible de realizar para el inversor de a pié.

El estudio

Este estudio tiene el objetivo de ilustrar las dificultades prácticas que muchos inversores padecen para conocer los costes de su plan de pensiones además de reiterar la importancia de considerar adecuadamente todos los conceptos de coste que impactan al producto, ya que, cuanto más alto sea el coste total del plan, más baja va a ser la rentabilidad para el inversor.

Para mayor claridad hemos estructurado este análisis en 2 fases:

-

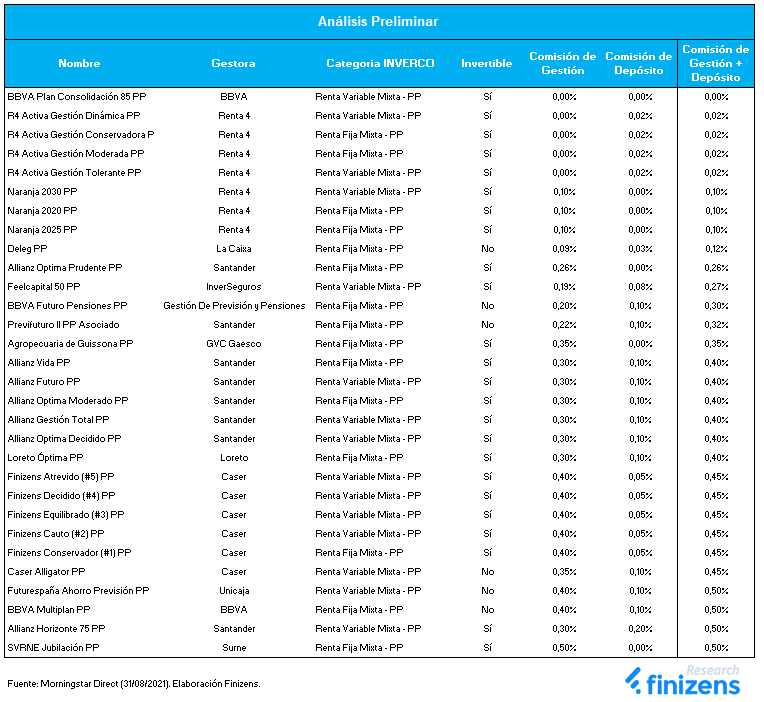

Análisis preliminar: identificamos los 30 planes de pensiones mixtos (incluyen tanto renta fija como renta variable) más baratos del mercado español según datos de Morningstar, utilizando como criterio de análisis únicamente las comisiones de gestión y depósito.

-

Análisis completo: profundizamos el análisis preliminar del punto 1, actualizando e incluyendo todos los costes reportados por las gestoras (comisión de gestión, comisión de depósito, costes de fondos subyacentes y otros gastos) con el objetivo de producir una comparativa más completa y homogénea.

Análisis preliminar

Comenzamos identificando los 30 planes de pensiones mixtos con menores comisiones basado en la suma de la comisión de gestión y la comisión de depósito según datos de Morningstar a 31/08/2021.

Como podemos observar en la tabla, la suma de la comisión de gestión y depósito (columna final de la derecha) del Top-30 de planes de pensiones mixtos oscila desde un 0,00% a un 0,50% anual.

A simple vista, resulta sorprendente la existencia de planes de pensiones “gratuitos” (0% de comisiones) o “cuasi-gratuitos”, destacando 8 planes que poseen costes igual o inferiores a 0,10% anual.

Estos costes ínfimos no son consistentes con la práctica común por parte de las gestoras tradicionales, que tienden a establecer las comisiones máximas permitidas por ley, lo cual nos parece una anomalía digna de ser analizada en más profundidad. Por esta razón procederemos a analizar uno por uno cada plan para identificar el coste total realmente soportado por el inversor.

Análisis completo - Costes totales de los Planes de Pensiones

Examinamos todos los costes que acarrea cada plan de pensiones contrastando los documentos oficiales de cada gestora y, cuando sea necesario, utilizando la base de datos de Morningstar.

Para añadir aún mayor claridad y detalle a nuestros análisis, procederemos a seleccionar los planes de pensiones invertibles (accesibles para cualquier inversor) representados en la tabla preliminar, clasificándolos por categorías de riesgo: perfil de moderado a atrevido (Renta Variable Mixta) y perfil conservador (Renta Fija Mixta).

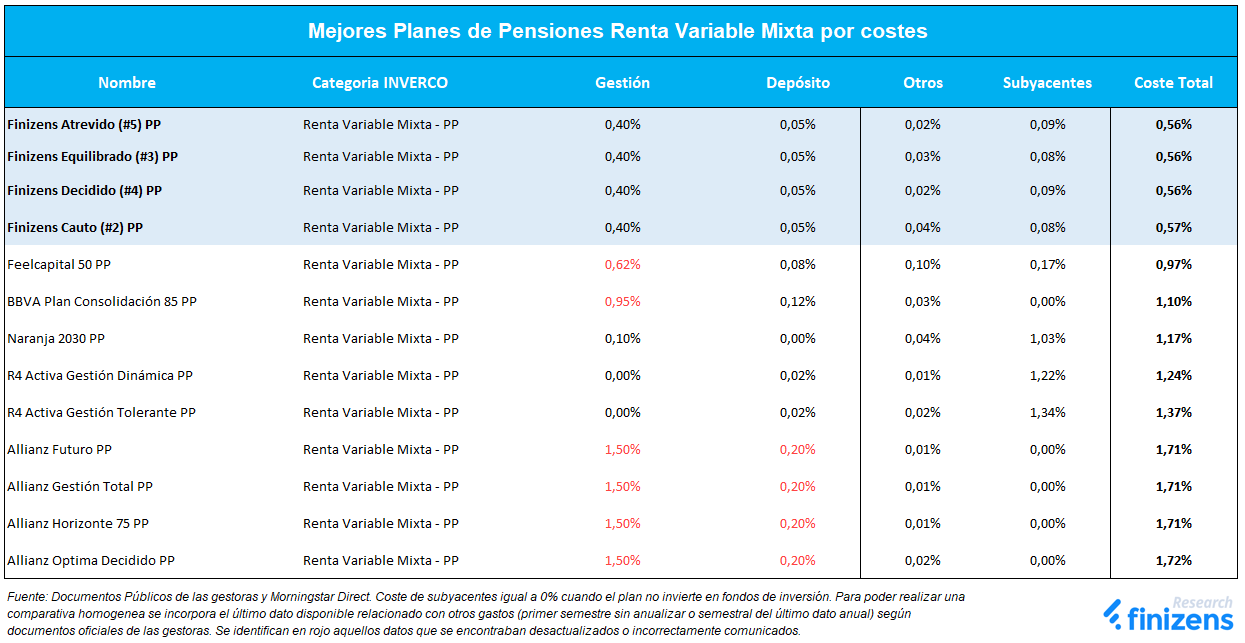

Mejores Planes de Pensiones de Renta Variable Mixta por costes

Los planes de pensiones de renta variable mixta son aquellos cuya exposición máxima a la renta variable se sitúa entre el 30% y el 75% de la cartera, con una comisión de gestión máxima fijada por ley del 1,50%.

A continuación os mostramos la tabla de costes totales trás la revisión, apreciándose como para la gran mayoría de los planes analizados, los costes totales distan mucho de las comisiones (gestión + depositaria) identificadas basado en un análisis preliminar.

Observamos como los planes de pensiones más baratos en la categoría de renta variable mixta son los Planes de Pensiones de Finizens con unos costes totales de 0,56%-0,57%, mientras que los siguientes alcanzan el 1% o incluso lo superan holgadamente.

Compartimos los factores más destacables que hemos ido destapando durante este proceso de análisis:

-

La dificultad para un inversor de analizar todos los costes que afectan cada plan es asombrosa. Es necesario en muchos casos consultar diferentes documentos oficiales, además de tener que complementar el análisis con la utilización de herramientas profesionales como Morningstar Direct y otros portales, con el objeto de corroborar la información.

-

La comisión de gestión del plan no incluye la comisión de gestión de los fondos en los que invierte y, por lo tanto, dan la sensación de ser más baratos de lo que realmente son. Por ejemplo, en el caso de Naranja 2030 PP, el plan declara una comisión de gestión de 0,10% y una comisión de depósito del 0%, sin embargo este plan invierte en fondos de la propia entidad que, al tener comisiones muy altas, resultan en unos costes totales de 1,17%, una cifra infinitamente superior al 0,10% inicial.

-

La información sobre los costes totales se encuentra oculta, hasta tal punto que uno pudiera concluir que es un acto deliberado. Este parece ser el caso por ejemplo de los Activa Gestión de Renta 4 PP. Sus costes anunciados en todos los documentos públicos son 0,02% pero invierten únicamente en fondos propios con comisiones elevadas. Ha sido realmente difícil entender en qué fondos propios invierten, ya que los Activa Gestión PP invierten únicamente en los Rentpension que a su vez invierten (adscritos) en otros PP propios. Sin duda, auténticos laberintos de información prácticamente imposibles de descifrar para el inversor.

-

La comisión de gestión se encuentra desactualizada o incorrectamente comunicada. Por ejemplo, en el caso de todos los planes de pensiones de Allianz, todos ellos cobran la comisión de gestión máxima establecida por ley del 1,50%, sin embargo parece haberse comunicado un 0,30% por parte de las gestora.

Todos estos elementos certifican la falta de transparencia que reina en el sector, haciendo patente la extrema dificultad que experimenta un inversor a la hora de tratar de comparar lo que paga por su plan de pensiones, dificultándole la elección de una opción eficiente.

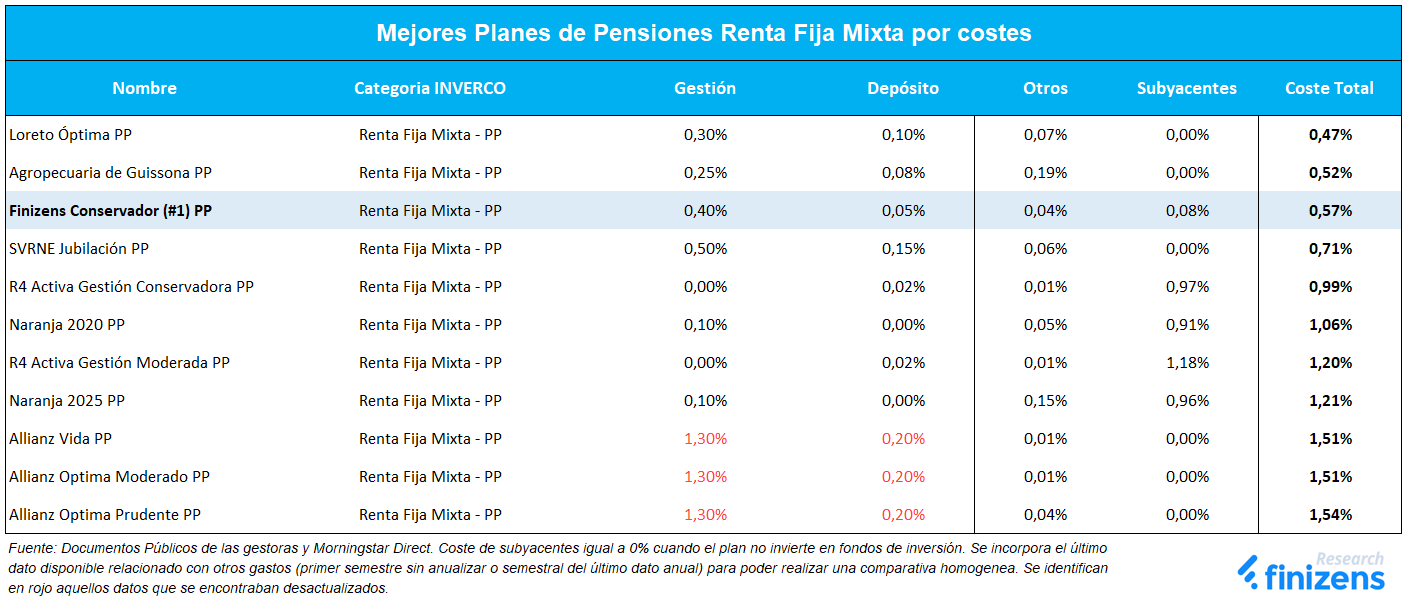

Mejores Planes de Pensiones de Renta Fija Mixta por costes

Los planes de pensiones de renta fija mixta son aquellos cuya exposición a la renta variable se sitúa en un máximo del 30% de la cartera, con una comisión de gestión máxima fijada por ley del 1,30%.

A continuación os mostramos la tabla de costes totales trás la revisión, apreciándose como, para la gran mayoría de los planes analizados, los costes totales nuevamente distan mucho de las comisiones presentadas.

Se observan las mismas inconsistencias y opacidad detectadas para los planes de pensiones de renta variable mixta.

Aquellos planes de pensiones que aparentemente se situaban como los más baratos del mercado resultan tener unos costes mucho más elevados y, en casi todos los casos, superiores al 1%. El plan de pensiones de Finizens que pertenece a la categoría de renta fija mixta (Finizens Conservador), se sitúa en el top-3 de la clasificación de los planes de pensiones de renta fija mixta más baratos del mercado.

Conclusión

La falta de transparencia en el sector de planes de pensiones individuales en España dificulta enormemente el entendimiento para el inversor final del coste de los distintos productos. Además, se detecta como los costes totales suelen ser considerablemente más elevados de lo que podría parecer a simple vista, resultando en una menor rentabilidad año tras año para el inversor.

Ante este escenario, desde Finizens pretendemos ayudar a cualquier persona a cuantificar los costes reales de su plan, con el objetivo de que el inversor pueda elegir un mejor producto y así salvaguardar su jubilación.

Para ello, ponemos a disposición de todo el mundo, seas o no ya inversor de Finizens, nuestro servicio gratuito de comparativa de planes de pensiones.