Después de un excelente año bursátil en 2019, comenzábamos el 2020 tal y como lo dejábamos, batiendo máximos en el S&P 500 durante el mes de febrero con prácticamente todas las clases de activos produciendo rentabilidades positivas hasta ese momento.

Un mes más tarde, y ya con la declaración oficial de la pandemia por la Organización Mundial de la Salud (OMS), los mercados descendían sin descanso, con caídas históricas que recuerdan a los movimientos abruptos de 1987.

A pesar de que las rentabilidades para la mayoría de mercados bursátiles de renta variable se encuentran aún en territorio negativo, el posterior cambio de tendencia en mercados ha sido tan intenso como las propias caídas, impulsado principalmente por los grandes estímulos monetarios y fiscales.

Aunque la situación económica actual es complicada a nivel global, los mercados no han subestimado los estímulos por parte de los principales Bancos Centrales y por los propios Gobiernos Centrales cuyas acciones para paliar la crisis ocasionada por el COVID 19 está siendo de una gran magnitud y con una coordinación internacional no presenciada durante la crisis financiera anterior.

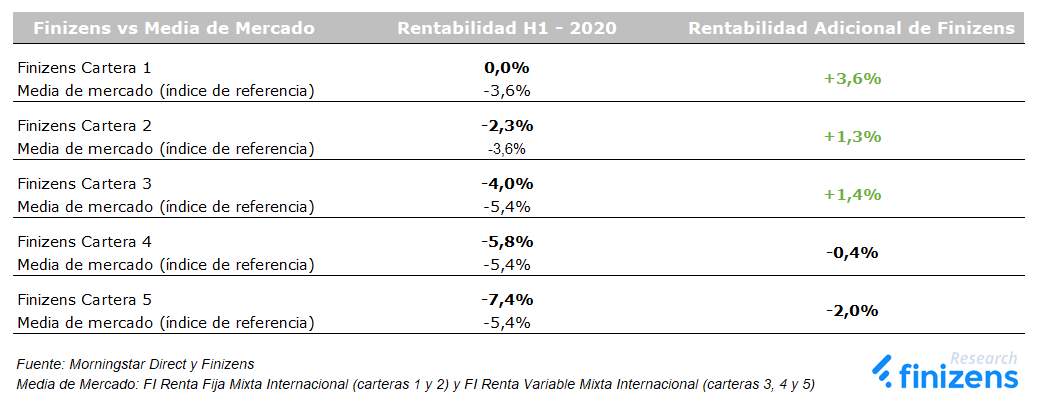

En términos de la rentabilidad producida durante el primer semestre del 2020, tal y como se puede observar en la tabla, los resultados de nuestras carteras han producido desde un 0,0% para la cartera más conservadora hasta un -7,4% para nuestra cartera más agresiva.

Para poner en contexto el comportamiento de nuestras carteras en este periodo turbulento, comparamos las rentabilidades de nuestras carteras frente a la media de mercado. Utilizamos la categoría Renta Fija Mixta Internacional (RFMI) para nuestras carteras 1 y 2, y la categoría Renta Variable Mixta Internacional (RVMI) para nuestras carteras 3, 4 y 5 (fuente: Morningstar).

Estas categorías cubren un amplio abanico de exposición a renta variable, hasta un 30% para la categoría de Renta Fija Mixta Internacional y entre 30% y 75% para la categoría de Renta Variable Mixta Internacional, por lo que basándonos en el riesgo asumido (medido por la volatilidad experimentada en el periodo), nuestra cartera 1 es la que mejor se asemeja a la categoría conservadora (RFMI), mientras que nuestra cartera 3 es la que mejor se compara con la categoría moderada (RVMI).

Tal y como se puede observar en la tabla de arriba, la cartera conservadora de Finizens (cartera 1) produce una rentabilidad adicional frente al mercado de +3,6% y la cartera moderada de Finizens (cartera 3) produce una rentabilidad adicional de +1,4% frente a su media de mercado comparable.

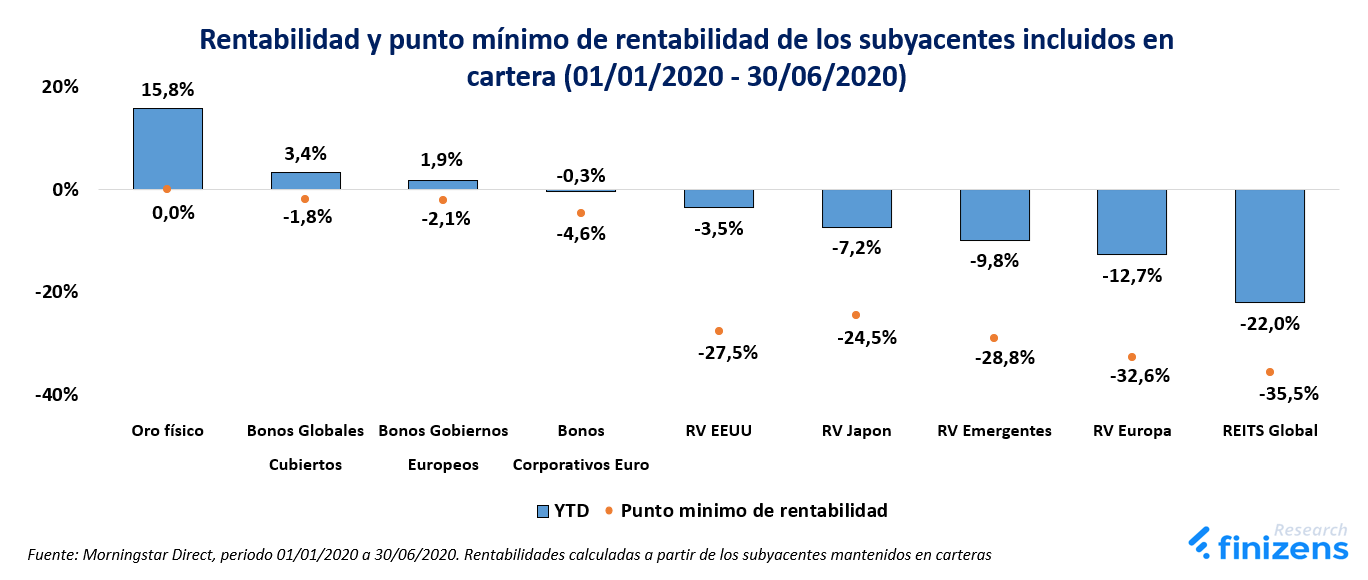

En relación con el comportamiento de cada uno de los activos subyacentes que componen las carteras de Finizens, cabe resaltar como oro, activo refugio por excelencia, ha producido un +15,8%, seguido de bonos globales +3,4% y de bonos de gobiernos europeos +1,9%. Los activos de mayor riesgo han producido pérdidas desde un -3,5% por parte de la renta variable norteamericana hasta un -22% del activo de REITs global.

Por otro lado, observamos la gran recuperación experimentada en el segundo trimestre, donde prácticamente todos nuestros activos de mayor riesgo han recuperado cerca de 2/3 partes de sus caídas en el año. Los puntos naranjas en la gráfica de arriba, indican la rentabilidad mínima alcanzada por cada uno de los activos, apreciándose la gran recuperación desde los mínimos alcanzados en Marzo y quedando patente la importancia de no haber vendido posiciones y haberse mantenido invertidos.

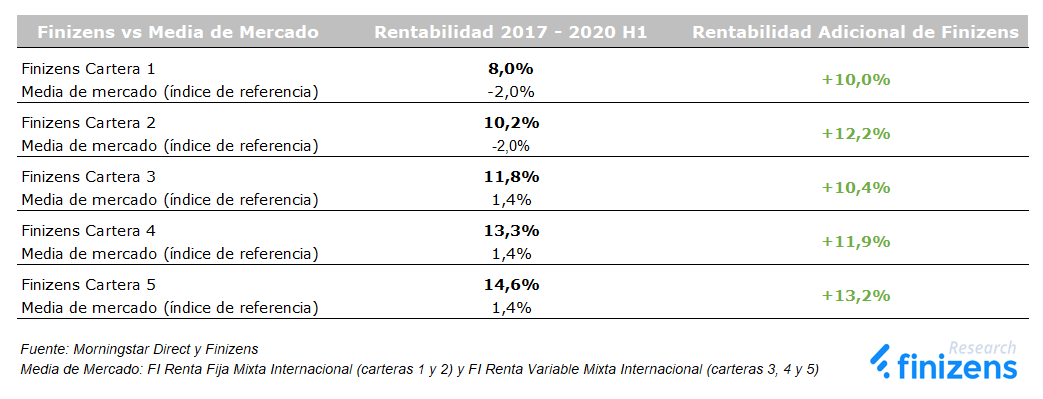

De cara a la rentabilidad obtenida por nuestras carteras desde su lanzamiento en el 2017, Finizens ha producido rentabilidades netas acumuladas positivas para todos los niveles de riesgo, desde un +8% para la cartera más conservadora hasta +14,6% para la cartera más agresiva.

Desde el lanzamiento de las carteras, Finizens ha producido rentabilidades adicionales frente al mercado de +10,0% para la cartera más conservadora y de +10,4% para la cartera moderada. Como hemos mencionado anteriormente, ambas carteras son las que más se asemejan, basándonos de nuevo, en el riesgo asumido en el periodo.

Esto supone una rentabilidad adicional frente a la media de mercado de +2,80% al año para la cartera conservadora y de +2,84% al año frente a la cartera moderada desde nuestros inicios.

Además, las rentabilidades adicionales frente al mercado que han producido nuestras carteras, no suponen un incremento del riesgo asumido por el inversor. Tal y como podemos observar en la siguiente tabla, el ratio sharpe, que mide la eficiencia del binomio rentabilidad-riesgo en el periodo, es hasta un +760% superior frente a la media de mercado.

Además, como se observa en la tabla, la media de mercado ni siquiera ha sido capaz de generar rentabilidades positivas para el caso de las carteras más conservadoras, con lo cual su ratio de Sharpe es negativo.

Desde los inicios nuestra estrategia de gestión ha aportado valor a nuestros inversores en la forma de resultados sustancialmente mejores frente al mercado, tanto en el corto como en el medio plazo, sin embargo debemos recordar que es precisamente en el largo plazo donde nuestro modelo de gestión pasiva indexada proporcionará un performance de éxito aún mayor.

Encuentra más información acerca de nuestra estrategia de inversión y carteras en este enlace: https://finizens.com/guia/carteras/nuestras-carteras/

Un saludo cordial.